Au sens large, « être liquide » pour un établissement de crédit, c’est disposer des fonds nécessaires pour faire face aux décaissements qu’il doit effectuer. La liquidité d’un établissement de crédit peut être définie comme sa

capacité à rembourser à bonne date et à coût raisonnable ses exigibilités, en

pouvant mobiliser notamment très rapidement ses avoirs lorsque le besoin s’en présente.

Le rapport annuel pour 2008 de la Commission bancaire, donne la définition suivante de la liquidité bancaire : « Au sens large, « être liquide » pour un établissement de crédit, c’est disposer des fonds nécessaires pour faire face aux décaissements qu’il doit effectuer.

Ainsi, la liquidité d’un établissement de crédit peut être définie comme sa

capacité à rembourser à bonne date et à coût raisonnable ses exigibilités, en

pouvant mobiliser notamment très rapidement ses avoirs lorsque le besoin s’en présente. Les sources de liquidité les plus communément reconnues sont la trésorerie (le cash) ou les titres qui peuvent être immédiatement convertis en cash – et à un coût raisonnable – soit auprès d’une banque centrale (sous

forme de « monnaie banque centrale », liquide par définition) soit sur un

marché. » (Rapport de Commission bancaire. Liquidité bancaire : révision du régime prudentiel français à l’aune de la crise financière.)

L’article consacré aux limites de la création de monnaie montre que si les banques ne peuvent pas créer autant de monnaie qu’elles le veulent c’est parce qu’elles sont confrontées à des fuites hors de leur circuit.

C’est le cas lorsque la banque est débitrice d’une autre banque (opération de compensation), lorsqu’elle est confrontée à une demande de billets ou une demande de devises émanant d’un client, et lorsque l’un de ses clients ou elle même règle une dette au Trésor public.

Toutes ces opérations ont un point commun : elles affectent le compte de la banque ordinaire à la Banque centrale.

Dans le cas de la compensation, les dettes mutuelles des banques donnent lieu à des virements d’un compte à l’autre (il s’agit des comptes des banques à la Banque centrale).

Dans le cas d’une conversion en monnaie matérielle ou en devises le compte de la banque à la Banque centrale est débité d’un montant équivalent traduisant ainsi le fait que la banque procède à un « achat » de billets ou de devises.

Dans le cas d’une opération avec le Trésor, le paiement effectué par le client de la banque vers le Trésor public se traduit par un virement équivalent du compte de la banque à la Banque centrale vers le compte du Trésor (géré par la Banque centrale).

Il est évident que les opérations inverses affectent elles aussi le compte de la banque à la banque centrale.

L’un des métiers de la banque consiste à transformer des échéances. Elle prête à long terme des ressources qu’elle détient à court terme. Ce faisant elle prend par nature le risque de ne pas être liquide. C’est pour cette raison que des ratios prudentiels sont mis en place (ratios de liquidité). En cherchant à respecter ces ratios les banques doivent trouver des sources de refinancement à la suite des opérations qu’elles engagent [1]. Ces ratios de liquidité ne doivent pas être confondus avec le coefficient des réserves obligatoires. L’objectif poursuivi par la Banque centrale qui fixe ce coefficient à un niveau plus ou moins élevé est de forcer les banques à conserver en permanence une réserve en monnaie centrale sur leurs comptes à la Banque centrale. Cette réserve est calculée en appliquant un coefficient aux engagements pris par les banques auprès des clients.

Pour toutes les opérations qui figurent au bilan et par lesquelles elles s’engagent auprès des clients, les banques doivent établir une projection

dans le temps de leurs flux, qu’il s’agisse des encaissements ou des

décaissements, selon différentes hypothèses pour mesurer leurs besoins

futurs de liquidité. Ainsi les banques s’efforcent de détenir une valeur suffisante d’actifs liquides en essayant d’être au plus près des besoins car la détention d’actifs liquides est moins rémunératrice que celle d’actifs dont l’échéance est plus lointaine.

Pour combler un manque de liquidités elles peuvent se tourner vers le marché interbancaire. (A)

Elles peuvent ausi chercher d’autres sources de financement ou réduire leurs engagements. (B)

A. Liquidité et marché interbancaire

Sur ce marché les banques peuvent négocier leurs excédents et besoins de liquidité (elles se prêtent mutuellement des liquidités) dans des opérations de gré à gré et elles peuvent profiter des interventions de la Banque centrale. Cette dernière encadre les taux d’intérêt qui s’établissent par confrontation de l’offre et de la demande de liquidités entre les banques, EONIA [2]. La BCE fixe trois taux : un taux plafond, le taux des facilités de prêt marginal, un taux plancher, le taux des facilités de dépôt et le taux des opérations principales de refinancement (taux REFI) qui est celui pratiqué pour les appels d’offre. Depuis le printemps 2009 ces trois taux sont respectivement égaux à 1,75% 0,25% et 1% ce qui correspond à un « corridor » de 150 points.

Les taux fixés par la BCE influencent le taux EONIA et les taux EURIBOR.

Avec les taux actuels de la BCE, les banques peuvent trouver auprès de la BCE des prêts à un taux maximum de 1,75% l’EONIA ne peut pas dépasser ce taux. Pourquoi une banque irait-elle payer plus en empruntant à une autre banque qu’en empruntant à la BCE ? De même et inversement le taux EONIA ne peut pas descendre en dessous de 0,25%. Pourquoi une banque irait-elle prêter à une autre banque à un taux inférieur à celui qui lui sera servi par la BCE ?

Le taux EONIA (reflet des échanges entre banques) oscille normalement autour du taux des opérations principales de refinancement, le taux REFI. Ce taux fixé par la BCE correspond aux opérations d’appels d’offre. Pour une période donnée (hebdomadaire ou mensuelle) ou ponctuellement, la BCE « offre » des liquidités à un taux déterminé (compris entre le taux des facilités de prêt marginal et le taux des facilités de dépôts). Les banques sont prêtes

à payer un peu plus cher que le taux REFI pour disposer quotidiennement de liquidités, mais pas trop non plus puisqu’elles peuvent attendre l’opération principale de refinancement pour disposer de liquidités à un prix plus faible, au taux qu’elles pratiquent entre elles (EONIA).

Le graphique suivant montre bien le lien entre le taux EONIA et le taux REFI puisque jusqu’en septembre 2008 les oscillations autour du taux REFI ont une ampleur limitée.

Taux directeurs de l’euro système et EONIA décembre 2007 - décembre 2008.

Source : Bulletin mensuel de la BDF décembre 2008. Pour le taux REFI un changement est intervenu en septembre lorsque la procédure des appels d’offre a été modifiée. [3].

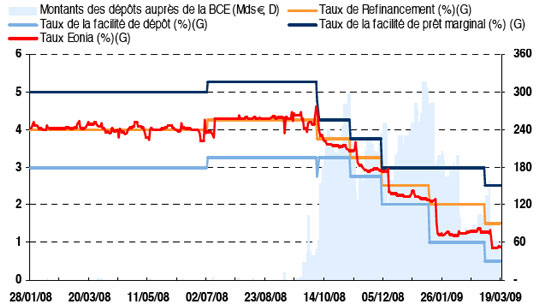

En comparant ce graphique pour 2008 avec le précédent portant sur la période 2009, la singularité du comportement des banques pendant la crise bancaire apparaît clairement. Le taux EONIA qui ne s’écarte normalement pas beaucoup du taux REFI est resté nettement en dessous de ce taux pilote depuis décembre 2008. Cela peut sembler paradoxal puisque la crise bancaire est présentée comme une crise de liquidité ce qui devait se traduire par uen tension vers le haut du taux EONIA. Si les liquidités sont rares, elles devraient être « chères » ! En réalité dès faillite de Lehman Brothers, les banques ont préféré placer leurs liquidités auprès de la BCE au taux de la facilité de dépôt, certes moins attractif que le taux EONIA, mais sans risque et certaines d’être remboursées dès le lendemain. Le graphique ci-dessous, montre comment les dépôts des banques auprès de la BCE ont explosé (échelle de droite) et l’EONIA s’est mis à osciller non plus autour du taux directeur mais autour du taux de la facilité de dépôt.

Evolution du taux Eonia, du taux de refinancement, des taux des facilités et

des montants déposés auprès de la BCE - janvier 2008 - mars 2009.

Sources : Bloomberg, BCE, Covea Finance.

Face à cette situation préoccupante traduisant le refus des banques de s’accorder mutuellement confiance, la BCE a adopté une stratégie reposant sur trois décisions :

- offrir des liquidités à taux fixe en quantité illimités dans la procédure des appels d’offre, y compris pour des durées plus longues : avant la crise, le processus de gestion des liquidités incluait des opérations de refinancement à taux variable et pour un montant fixe. Depuis la crise, la BCE a offert des liquidités en quantité illimitée à taux fixe à 1 semaine, 1 mois, 3 mois, 6 mois et 12 mois.

- baisser les taux directeurs de manière à rendre peu intéressantes les facilités de dépôts (rémunérées à 0,25% seulement)

- utiliser des mesures « non conventionnelles » en offrant des liquidités directement aux banques.

Ces mesures ont été efficaces puisque les banques ont été conduites à réutiliser le marché interbancaire et que l’EONIA c’est rapproché du taux REFI. S’il est resté inférieur c’est parce que la BCE en adoptant une politique « accommodante » a rendu le marché interbancaire excessivement liquide (historiquement l’écart EONIA / taux REFI fluctue entre -10 et +25 points de base contre -35 encore au début de 2010). La stratégie de sortie de crise pour la BCE doit rétablir un fonctionnement « normal » du marché monétaire. La sortie progressive des dispositifs de crise mis en place pour pallier le non fonctionnement du marché interbancaire est déjà en cours. Le 17 décembre 2009, la BCE a annoncé sa dernière opération de refinancement à 1 an.

On ne perdra pas de vue que la BCE ne se préoccupe pas seulement de la liquidité des banques,Toutefois, face à la faiblesse tendancielle de la croissance économique, elle peut aussi être attentive à la situation économique générale et conserver des taux faibles pour ne pas touffre la reprise économique...

B. Liquidité bancaire et liquidité de marché

Les banques peuvent aussi et c’est ce qu’elles ont fait de manière croissante depuis 10 ans, jusqu’à la crise récente, chercher d’autres sources de financement en émettant des titres de créances négociables à court terme (certificats de dépôts) et levant la principale contrainte qui pèse sur le crédit bancaire qui est par définition illiquide - le crédit bancaire ne peut pas être vendu sur un marché. Cette contrainte est levée par la titrisation. La banque regroupe un grand nombre de crédits, plusieurs milliers voire des dizaines de milliers, sous la forme d’un pool qui est cédé à une entité juridique spécifique, un special purpose vehicle ou SPV en fait un fonds commun de créances qui émet en contrepartie un titre financier proche d’une obligation classique [4]. Tous les types de crédits peuvent être titrisés : prêts hypothécaires, crédits aux entreprises, LBO, prêts à la consommation, découverts de cartes de crédit, etc. Sous cette nouvelle forme, les crédits peuvent alors être achetés et vendus par des fonds de pension, des hedge funds, des compagnies d’assurance ou de grandes entreprises. Lorsqu’ils sont assez standardisés, ils deviennent liquides. Au passage, Dans la banque sort les crédits de son bilan et transfère le risque aux investisseurs finaux via le SPV.

Ainsi à côté du risque de liquidité bancaire déjà évoqué il faut prendre en compte une risque de liquidité de marché (à quelles conditions les titres peuvent-ils se vendre ?) et les deux risques sont de plus en plus associés comme le montre cette étude de la Banque de France : Liquidité de marché et liquidité bancaire : interdépendances, vulnérabilités et communication financière.

Pour une présentation de la titrisation voir Comprendre la titrisation

La monnaie banque centrale, que les économistes appellent base monétaire, se compose des billets en circulation et des avoirs détenus par les titulaires de compte sur les livres de

l’Institut d’émission, principalement les établissements de crédit.

Comme il a été montré plus haut, les établissements de crédit procèdent quotidiennement à des opérations pour leur propre compte ou celui de leur

clientèle dont le règlement transite par leur compte auprès de la banque centrale. Parmi ces opérations, on distingue celles qui n’induisent qu’un transfert de monnaie centrale d’un établissement à un autre (vente de bons

du trésor d’une banque à une autre, par exemple) et celles affectant la liquidité bancaire.

La liquidité bancaire est mesurée par la somme des avoirs des établissements de crédit auprès de la banque centrale.

Ainsi il est préférable pour éviter les confusion de ne pas parler de liquidité bancaire pour une banque particulière (le concept concerne l’ensemble des banques) et d’utiliser plutôt l’expression trésorerie bancaire.

Il est clair que les banques doivent prendre en compte l’évolution de leur trésorerie bancaire car elle intervient dans la détermination de leur offre de crédits (donc de monnaie) à côté des contraintes qu’elles s’imposent elles mêmes (leur stratégie, l’estimation des risques d’insolvabilité des clients...) et des contraintes

réglementaires (ratios prudentiels). C’est pour cela que l’évolution de la liquidité bancaire fait l’objet d’un suivi particulier.

Pour comprendre ce qui affecte la liquidité bancaire il faut analyser les facteurs qui sont à l’origine des fuites monétaires hors du circuit des banques. Il n’est pas indispensable de revenir sur ces facteurs, mais il peut être utile d’introduire une distinction quant à leurs caractéristiques.

Ces facteurs peuvent être autonomes, en ce sens qu’ils sont liés aux opérations avec la clientèle et indépendants des interventions de la Banque centrale sur le marché interbancaire, et ils peuvent être induits par les décisions de la Banque centrale agissant sur les réserves.

L’examen du bilan de la Banque centrale (réorganisé pour la circonstance) permet de retrouver ces deux composantes.

- Les facteurs autonomes sont dans les lignes « Billets en circulation » (A1), « Dépôts des administrations publiques » (A2), « Réserves nettes de change » (A3) et « Autres facteurs (net) (A4) ».

Les facteurs « induits » sont dans la ligne « Avoirs des établissements de crédit en compte courant » (ce sont les réserves des banques ordinaires à la banque centrale) (I1).

La somme algébrique (A1) + (A2) - (A3) + (A4) + (I1) est égale aux apports de liquidité par le biais de la politique monétaire soit la somme algébrique des lignes « concours aux établissements de crédit » [5] + « facilité de prêt marginal » [6] - « facilité de dépôts » [7].

Ce qui précède montre clairement que le lien entre crédit bancaire et liquidité bancaire peut être interprété de deux manières. On peut imaginer un système bancaire dans lequel les banques peuvent à tout moment et pour un coût réduit se procurer les liquidités nécessaires pour respecter leurs engagements. On peut au contraire envisager un le cas d’une forte contrainte de liquidité, plaçant les banques dans la situation de devoir quotidiennement chercher les liquidités nécessaires pour respecter les règles posées.

Ces deux cas de figure renvoient à la distinction introduite par John Richard Hicks entre « économie d’endettement » et « économie de marché financier » [8]. Dans le premier cas les banques s’endettent sans trop se préoccuper de leur liquidité parce qu’elles savent qu’elles seront en mesure d’en trouver facilement et à un coût qu’elles pourront reporter sur d’autres.

Dans le deuxième cas, elles sont obligées de vérifier qu’elles sont liquides ou qu’elles pourront l’être le moment venu, avant d’accorder des crédits nouveaux. Elles sont soumises aux marchés sur lesquels s’échangent les actifs liquides.